非正常损失进项税转出的具体范围是什么

在会计上,"非正常损失"与"正常损失"通常没有严格的区分,在新会计准则中指出:存货、固定资产等属于生产经营期间由于自然灾害等非正常原因造成的毁损、应先扣除处置收入(如残料价值)、可收回的保险赔偿和过失人赔偿后净损失借记"营业外支出--非常损失"科目.增值税规定,增值税一般纳税人发生非正常损失相应的进项税不允许抵扣.但增值税上的"非正常损失"与会计上的"非正常损失"口径上并非一致的,也就是说,会计所确认的"营业外支出--非常损失"并非一定就需要增值税进项税转出。

增值税非正常损失的界定.正常损失一般是指因客观因素造成的损失.如,化学物品因气温升高引起的蒸发、自然灾害引起的损失等.非正常损失在增值税上是列举的,依据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕年第36号)第二十八条规定:非正常损失,是指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形.因此,如果属于正常损耗,需要计入原材料的成本,进项不需要转出.例如,原材料运输途中合理的损耗计入原材料的成本核算,也因此增加了原材料的单价;如果增值税列举的非正常损失情形,则需将该项购进原材料或商品的进项税额做转出处理。

非正常损失转出的范围.非正常损失进项税转出也就是对之前已经从销项税额中抵扣的增值税部分予以转出,即不予抵扣.但并非非正常损失所有原已抵扣的部分全部予以转出。

非正常损失的进项税额转出计算区分以下四种情形:

第一种情形:购进货物发生非正常损失的进项税额转出金额计算.购进货物发生非正常损失,能够清晰的区分购进时已抵扣进项税的,可以根据购买时所支付或负担的增值税直接予以进项税转出。

第二种情形:非正常损失的在产品、产成品所耗用的购进货物、加工修理修配劳务和交通运输服务进项税额转出金额计算。

第三种情形:一般固定资产非正常损失已抵扣进项税额转出金额计算.根据《财政部、国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税(2008)第170号)规定:纳税人按照《增值税暂行条例》规定已抵扣进项税额的固定资产发生非正常损失的,其购进货物及相关的应税劳务,应在当月计算不得抵扣的进项税额,予以转出。

第四种情形:不动产非正常损失已抵扣进项税额转出金额计算。

上文讲述了非正常损失进项税转出的具体范围是什么,企业实务中发生非正常损失需要做进项税额转出.范围和操作方法上文有提到,这个看具体情况,我们做账时只要符合以上的要求就是可以的,如果你在实际操作时实在不知道的可以参考上文整理的资料,看完本文介绍你知道了吗?

猜你喜欢内容

-

会计信息化用户是什么

会计信息化的用户主要包括 内部使用者和外部使用者两类。企业管理层:包括高管、部门经理、财务人员等,...

-

什么是决策分析管理会计

管理会计决策分析是 现代企业管理中不可或缺的一部分,它通过对企业财务数据的收集、整理、分析和评估,...

-

会计内部银行是什么样的

会计内部银行,也称为企业财务公司或内部结算中心,是企业内部设立的一种资金管理机构。它主要服务于企...

-

学会计有什么问题和难点

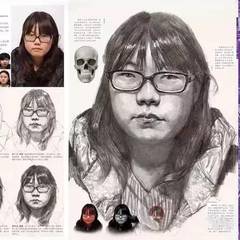

学会计可能会遇到以下问题和难点:会计涉及大量的知识点,如会计原理、会计准则、税法等,需要不断学习...

-

财务会计的财务什么意思

财务会计中的“财务”主要指的是 与资金的筹集、分配和使用相关的活动。具体来说,财务涉及企业或组织的...

-

会计为什么被称为背锅侠

会计被称为“背锅侠”的原因主要有以下几点:会计人员在工作中经常面临道德与利益的抉择。管理层为了短...

-

农村会计四个明细是什么

农村会计的四个明细主要包括以下几类:记录了每天的收支情况,包括农产品销售、农资采购等。详细记录了...

-

总办会计一般是什么职位

总办会计一般指的是 总账会计或 主办会计,这是单位内部设立的会计职位,负责全盘账务处理、财务报表编...

-

餐费发票记什么会计分录

餐费发票的会计分录需要根据餐费的具体用途和受益对象来确定。以下是几种常见情况的会计科目归类及相应...

-

注册会计师什么积称

注册会计师, 简称为CPA,是指通过注册会计师全国统一考试并取得注册会计师证书,在会计师事务所执业的...